前言

投资组合优化是金融工程中的核心问题之一,通过合理分配资金在不同资产之间,可以在控制风险的同时最大化收益。本文将详细介绍一个投资组合优化的完整过程,包括问题分析、模型选择、Matlab代码实现、模型验证和应用。

一、问题分析

-

投资目标:

- 投资者通常希望通过组合投资来分散风险,同时获得合理回报。常见的目标包括最大化收益、最小化风险或在特定风险水平下最大化收益。

-

风险控制:

- 分散投资的主要目的是通过持有不同资产,降低单个资产的波动对整体组合的影响。风险控制可以通过方差或标准差等指标来衡量。

-

资产收益率:

- 每个资产的预期收益率是投资决策的重要依据,可以通过历史数据或金融模型获得。

-

投资组合策略:

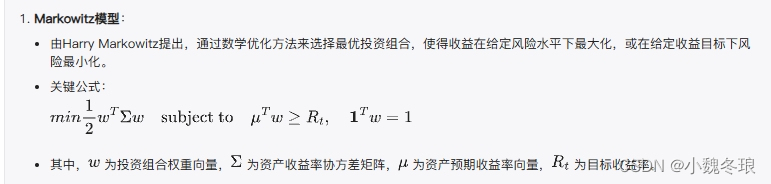

- 投资组合策略包括均值-方差模型(Markowitz模型)、资本资产定价模型(CAPM)等。

二、模型建立

三、Matlab代码实现

以下是使用Markowitz模型进行投资组合优化的完整代码示例。

- 导入数据:

- 假设资产的历史收益率信息存储在文件

assets_data.csv中。

- 假设资产的历史收益率信息存储在文件

% 读取资产收益率数据

data = readtable('assets_data.csv');

returns = data{:,:}; % 假设数据的各列为不同资产的收益率

num_assets = size(returns, 2);

% 计算资产的期望收益率和协方差矩阵

exp_returns = mean(returns);

cov_matrix = cov(returns);

- 建立优化模型:

- 使用Markowitz均值-方差模型寻找最优投资组合。

% 设置优化目标和约束

target_return = 0.02; % 目标收益率

Aeq = ones(1, num_assets); % 权重之和为1

beq = 1;

lb = zeros(num_assets, 1); % 各资产权重要大于等于0

ub = ones(num_assets, 1); % 各资产权重要小于等于1

% 使用quadprog求解二次规划问题

options = optimoptions('quadprog', 'Display', 'off');

w = quadprog(cov_matrix, [], -exp_returns, -target_return, Aeq, beq, lb, ub, [], options);

% 输出最优权重和预期收益、风险

optimal_return = exp_returns * w;

optimal_risk = sqrt(w' * cov_matrix * w);

disp(['Optimal Weights: ', num2str(w')]);

disp(['Expected Return: ', num2str(optimal_return)]);

disp(['Expected Risk: ', num2str(optimal_risk)]);

- 绘制有效前沿(Efficient Frontier):

- 通过绘制有效前沿,我们可以看到在不同收益率和风险水平下的最优投资组合。

% 生成不同目标收益率下的有效前沿

target_returns = linspace(min(exp_returns), max(exp_returns), 50);

risks = zeros(size(target_returns));

weights = zeros(num_assets, length(target_returns));

for i = 1:length(target_returns)

rt = target_returns(i);

w = quadprog(cov_matrix, [], -exp_returns, -rt, Aeq, beq, lb, ub, [], options);

weights(:, i) = w;

risks(i) = sqrt(w' * cov_matrix * w);

end

% 绘制有效前沿

figure;

plot(risks, target_returns, 'LineWidth', 2);

title('Efficient Frontier');

xlabel('Risk (Standard Deviation)');

ylabel('Return');

grid on;

- 比较不同投资组合策略:

- 通过比较不同的投资组合策略(如等权重策略、风险最小化策略)来评估各策略的优缺点。

% 等权重策略

w_eq = ones(num_assets, 1) / num_assets;

return_eq = exp_returns * w_eq;

risk_eq = sqrt(w_eq' * cov_matrix * w_eq);

% 风险最小化策略

w_min_risk = quadprog(cov_matrix, [], [], [], Aeq, beq, lb, ub, [], options);

return_min_risk = exp_returns * w_min_risk;

risk_min_risk = sqrt(w_min_risk' * cov_matrix * w_min_risk);

% 绘制比较图

figure;

plot(risks, target_returns, 'LineWidth', 2);

hold on;

scatter(risk_eq, return_eq, 50, 'r', 'filled');

scatter(risk_min_risk, return_min_risk, 50, 'g', 'filled');

legend('Efficient Frontier', 'Equal Weight', 'Minimum Risk', 'Location', 'Best');

title('Comparison of Investment Strategies');

xlabel('Risk (Standard Deviation)');

ylabel('Return');

grid on;

完整代码示例

% 读取资产收益率数据

data = readtable('assets_data.csv');

returns = data{:,:}; % 假设数据的各列为不同资产的收益率

num_assets = size(returns, 2);

% 计算资产的期望收益率和协方差矩阵

exp_returns = mean(returns);

cov_matrix = cov(returns);

% 设置优化目标和约束

target_return = 0.02; % 目标收益率

Aeq = ones(1, num_assets); % 权重之和为1

beq = 1;

lb = zeros(num_assets, 1); % 各资产权重要大于等于0

ub = ones(num_assets, 1); % 各资产权重要小于等于1

% 使用quadprog求解二次规划问题

options = optimoptions('quadprog', 'Display', 'off');

w = quadprog(cov_matrix, [], -exp_returns, -target_return, Aeq, beq, lb, ub, [], options);

% 输出最优权重和预期收益、风险

optimal_return = exp_returns * w;

optimal_risk = sqrt(w' * cov_matrix * w);

disp(['Optimal Weights: ', num2str(w')]);

disp(['Expected Return: ', num2str(optimal_return)]);

disp(['Expected Risk: ', num2str(optimal_risk)]);

% 生成不同目标收益率下的有效前沿

target_returns = linspace(min(exp_returns), max(exp_returns), 50);

risks = zeros(size(target_returns));

weights = zeros(num_assets, length(target_returns));

for i = 1:length(target_returns)

rt = target_returns(i);

w = quadprog(cov_matrix, [], -exp_returns, -rt, Aeq, beq, lb, ub, [], options);

weights(:, i) = w;

risks(i) = sqrt(w' * cov_matrix * w);

end

% 绘制有效前沿

figure;

plot(risks, target_returns, 'LineWidth', 2);

title('Efficient Frontier');

xlabel('Risk (Standard Deviation)');

ylabel('Return');

grid on;

% 等权重策略

w_eq = ones(num_assets, 1) / num_assets;

return_eq = exp_returns * w_eq;

risk_eq = sqrt(w_eq' * cov_matrix * w_eq);

% 风险最小化策略

w_min_risk = quadprog(cov_matrix, [], [], [], Aeq, beq, lb, ub, [], options);

return_min_risk = exp_returns * w_min_risk;

risk_min_risk = sqrt(w_min_risk' * cov_matrix * w_min_risk);

% 绘制比较图

figure;

plot(risks, target_returns, 'LineWidth', 2);

hold on;

scatter(risk_eq, return_eq, 50, 'r', 'filled');

scatter(risk_min_risk, return_min_risk, 50, 'g', 'filled');

legend('Efficient Frontier', 'Equal Weight', 'Minimum Risk', 'Location', 'Best');

title('Comparison of Investment Strategies');

xlabel('Risk (Standard Deviation)');

ylabel('Return');

grid on;四、模型验证

投资组合优化模型建立后,需要通过实际数据检验其有效性。以下是模型验证的几个方面:

- 回测(Backtesting):

- 回测是通过使用历史数据检验投资策略在过去的表现,从而评估其有效性和稳定性。

% 从历史数据中取出一部分作为回测数据

backtest_returns = returns(end-12:end,:); % 假设最近一年(12个月)数据用于回测

% 根据优化模型得到的权重进行回测

portfolio_returns = backtest_returns * w;

portfolio_cumulative_returns = cumprod(1 + portfolio_returns) - 1;

% 绘制回测结果

figure;

plot(1:length(portfolio_cumulative_returns), portfolio_cumulative_returns, 'b', 'LineWidth', 2);

title('Backtesting Portfolio Cumulative Returns');

xlabel('Time (months)');

ylabel('Cumulative Returns');

grid on;

- 风险评估:

- 使用夏普比率、最大回撤等指标评估投资组合的风险和收益。

% 计算夏普比率(假设无风险利率为 0.03)

risk_free_rate = 0.03 / 12; % 月利率

excess_returns = portfolio_returns - risk_free_rate;

sharpe_ratio = mean(excess_returns) / std(excess_returns);

% 计算最大回撤

cumulative_returns = cumprod(1 + portfolio_returns) - 1;

drawdowns = max(max(cumulative_returns) - cumulative_returns);

max_drawdown = max(drawdowns);

disp(['Sharpe Ratio: ', num2str(sharpe_ratio)]);

disp(['Maximum Drawdown: ', num2str(max_drawdown)]);

- 比较不同回测策略:

- 通过比较等权重策略、风险最小化策略等回测结果对比不同策略的优劣。

% 根据等权重策略进行回测

portfolio_returns_eq = backtest_returns * w_eq;

portfolio_cumulative_returns_eq = cumprod(1 + portfolio_returns_eq) - 1;

% 根据风险最小化策略进行回测

portfolio_returns_min_risk = backtest_returns * w_min_risk;

portfolio_cumulative_returns_min_risk = cumprod(1 + portfolio_returns_min_risk) - 1;

% 绘制不同策略的回测结果比较

figure;

plot(1:length(portfolio_cumulative_returns), portfolio_cumulative_returns, 'b', 'LineWidth', 2);

hold on;

plot(1:length(portfolio_cumulative_returns_eq), portfolio_cumulative_returns_eq, 'r--', 'LineWidth', 2);

plot(1:length(portfolio_cumulative_returns_min_risk), portfolio_cumulative_returns_min_risk, 'g-.', 'LineWidth', 2);

legend('Optimal Portfolio', 'Equal Weight Portfolio', 'Minimum Risk Portfolio', 'Location', 'Best');

title('Comparison of Backtesting Cumulative Returns');

xlabel('Time (months)');

ylabel('Cumulative Returns');

grid on;

以下表格总结了模型验证步骤及其示例:

| 步骤 | 说明 | 示例代码 |

|---|---|---|

| 回测 | 使用历史数据检验投资策略的有效性和稳定性 | backtest_returns = returns(end-12:end,:); portfolio_returns = backtest_returns * w; |

| 风险评估 | 使用夏普比率、最大回撤等指标评估投资组合的风险和收益 | sharpe_ratio = mean(excess_returns) / std(excess_returns); max_drawdown = max(drawdowns); |

| 比较不同回测策略 | 比较等权重策略、风险最小化策略等回测结果 | plot(1:length(portfolio_cumulative_returns), portfolio_cumulative_returns, 'b'); |

五、模型应用

投资组合优化模型的实际应用包括以下几个方面:

- 投资决策支持:

- 根据优化模型的建议,分配资金到不同资产,形成具体的投资组合策略。

% 输出最优投资组合权重

disp('Optimal Portfolio Weights:');

disp(w);

% 根据权重分配投资金额(假设总金额为100万元)

total_investment = 1e6;

investment_allocation = total_investment * w;

fprintf('Investment Allocation:\n');

for i = 1:num_assets

fprintf('Asset %d: %.2f\n', i, investment_allocation(i));

end

- 资产再平衡:

- 随着市场条件的变化,定期调整投资组合,使其始终符合最优比例。

% 设定再平衡周期(例如每季度)

rebalance_period = 3; % 每3个月进行一次再平衡

for t = rebalance_period:rebalance_period:length(prices)

current_prices = prices(t-rebalance_period+1:t,:);

current_returns = diff(log(current_prices)); % 计算最新收益率

current_exp_returns = mean(current_returns);

current_cov_matrix = cov(current_returns);

% 使用最新数据重新进行优化

w = quadprog(current_cov_matrix, [], -current_exp_returns, -target_return, Aeq, beq, lb, ub, [], options);

% 更新投资组合权重

disp(['Rebalanced Weights at Time ', num2str(t)]);

disp(w');

end

- 风险监控:

- 持续监控投资组合的风险和波动,并根据市场变化和投资目标进行调整。

% 每月计算投资组合的实际收益和风险

for t = 1:length(prices)

% 计算逐月收益率

monthly_returns = mean(returns(t,:));

monthly_risks = std(returns(t,:));

% 输出月度收益和风险

fprintf('Month %d: Return = %.4f, Risk = %.4f\n', t, monthly_returns, monthly_risks);

% 如果风险超出预期范围,采取相应措施

if monthly_risks > expected_risk_range

disp('Risk exceeds expected range, consider rebalancing or adjusting strategy.');

end

end

以下总结了模型应用的步骤及其示例:

| 应用场景 | 说明 | 示例代码 |

|---|---|---|

| 投资决策支持 | 根据优化模型的建议,分配资金到不同资产 | investment_allocation = total_investment * w; |

| 资产再平衡 | 定期调整投资组合,使其始终符合最优比例 | w = quadprog(current_cov_matrix, [], -current_exp_returns, -target_return, ...); |

| 风险监控 | 持续监控投资组合的风险和波动,并根据市场变化进行调整 | fprintf('Month %d: Return = %.4f, Risk = %.4f\n', t, monthly_returns, monthly_risks); |

实例示范:投资组合优化

为了更好地理解上述方法,以下是一个完整的投资组合优化案例。

假设我们有一个投资组合,包括多个资产,其历史收益率数据存储在CSV文件assets_data.csv中。我们的目标是通过Markowitz均值-方差模型来优化投资组合,以在给定的目标收益率下最小化投资风险。

步骤 1:导入数据并计算统计量

% 读取资产收益率数据

data = readtable('assets_data.csv');

returns = data{:,:}; % 假设数据的各列为不同资产的收益率

num_assets = size(returns, 2);

% 计算资产的期望收益率和协方差矩阵

exp_returns = mean(returns);

cov_matrix = cov(returns);

步骤 2:建立优化模型并求解

% 设置优化目标和约束

target_return = 0.02; % 目标收益率

Aeq = ones(1, num_assets); % 权重之和为 1

beq = 1;

lb = zeros(num_assets, 1); % 各资产权重要大于等于 0

ub = ones(num_assets, 1); % 各资产权重要小于等于 1

% 使用 quadprog 求解二次规划问题

options = optimoptions('quadprog', 'Display', 'off');

w = quadprog(cov_matrix, [], -exp_returns, -target_return, Aeq, beq, lb, ub, [], options);

% 输出最优权重和预期收益、风险

optimal_return = exp_returns * w;

optimal_risk = sqrt(w' * cov_matrix * w);

disp(['Optimal Weights: ', num2str(w')]);

disp(['Expected Return: ', num2str(optimal_return)]);

disp(['Expected Risk: ', num2str(optimal_risk)]);

步骤 3:绘制有效前沿(Efficient Frontier)

% 生成不同目标收益率下的有效前沿

target_returns = linspace(min(exp_returns), max(exp_returns), 50);

risks = zeros(size(target_returns));

weights = zeros(num_assets, length(target_returns));

for i = 1:length(target_returns)

rt = target_returns(i);

w = quadprog(cov_matrix, [], -exp_returns, -rt, Aeq, beq, lb, ub, [], options);

weights(:, i) = w;

risks[i] = sqrt(w' * cov_matrix * w);

end

% 绘制有效前沿

figure;

plot(risks, target_returns, 'LineWidth', 2);

title('Efficient Frontier');

xlabel('Risk (Standard Deviation)');

ylabel('Return');

grid on;

步骤 4:比较不同投资组合策略

% 等权重策略

w_eq = ones(num_assets, 1) / num_assets;

return_eq = exp_returns * w_eq;

risk_eq = sqrt(w_eq' * cov_matrix * w_eq);

% 风险最小化策略

w_min_risk = quadprog(cov_matrix, [], [], [], Aeq, beq, lb, ub, [], options);

return_min_risk = exp_returns * w_min_risk;

risk_min_risk = sqrt(w_min_risk' * cov_matrix * w_min_risk);

% 绘制比较图

figure;

plot(risks, target_returns, 'LineWidth', 2);

hold on;

scatter(risk_eq, return_eq, 50, 'r', 'filled');

scatter(risk_min_risk, return_min_risk, 50, 'g', 'filled');

legend('Efficient Frontier', 'Equal Weight', 'Minimum Risk', 'Location', 'Best');

title('Comparison of Investment Strategies');

xlabel('Risk (Standard Deviation)');

ylabel('Return');

grid on;

步骤 5:回测和风险评估

% 从历史数据中取出一部分作为回测数据

backtest_returns = returns(end-12:end,:); % 假设最近一年(12个月)数据用于回测

% 根据优化模型得到的权重进行回测

portfolio_returns = backtest_returns * w;

portfolio_cumulative_returns = cumprod(1 + portfolio_returns) - 1;

% 绘制回测结果

figure;

plot(1:length(portfolio_cumulative_returns), portfolio_cumulative_returns, 'b', 'LineWidth', 2);

title('Backtesting Portfolio Cumulative Returns');

xlabel('Time (months)');

ylabel('Cumulative Returns');

grid on;

步骤 6:计算夏普比率和最大回撤

% 计算夏普比率(假设无风险利率为 0.03)

risk_free_rate = 0.03 / 12; % 月利率

excess_returns = portfolio_returns - risk_free_rate;

sharpe_ratio = mean(excess_returns) / std(excess_returns);

% 计算最大回撤

cumulative_returns = cumprod(1 + portfolio_returns) - 1;

drawdowns = max(max(cumulative_returns) - cumulative_returns);

max_drawdown = max(drawdowns);

disp(['Sharpe Ratio: ', num2str(sharpe_ratio)]);

disp(['Maximum Drawdown: ', num2str(max_drawdown)]);

步骤 7:应用模型进行投资决策支持和资产再平衡

% 输出最优投资组合权重

disp('Optimal Portfolio Weights:');

disp(w);

% 根据权重分配投资金额(假设总金额为100万元)

total_investment = 1e6;

investment_allocation = total_investment * w;

fprintf('Investment Allocation:\n');

for i = 1:num_assets

fprintf('Asset %d: %.2f\n', i, investment_allocation(i));

end

% 设定再平衡周期(例如每季度)

rebalance_period = 3; % 每3个月进行一次再平衡

for t = rebalance_period:rebalance_period:length(prices)

current_prices_plot = prices(t-rebalance_period+1:t,:);

current_returns = diff(log(current_prices_plot)); % 计算最新收益率

current_exp_returns = mean(current_returns);

current_cov_matrix = cov(current_returns);

% 使用最新数据重新进行优化

w = quadprog(current_cov_matrix, [], -current_exp_returns, -target_return, Aeq, beq, lb, ub, [], options);

% 更新投资组合权重

disp(['Rebalanced Weights at Time ', num2str(t)]);

disp(w');

end

% 持续监控投资组合的风险和波动

for t = 1:length(prices)

% 计算逐月收益率

monthly_returns = mean(returns(t,:));

monthly_risks = std(returns(t,:));

% 输出月度收益和风险

fprintf('Month %d: Return = %.4f, Risk = %.4f\n', t, monthly_returns, monthly_risks);

% 如果风险超出预期范围,采取相应措施

% expected_risk_range 是事先定义的风险取值区间

if monthly_risks > expected_risk_range

disp('Risk exceeds expected range, consider rebalancing or adjusting strategy.');

end

end

实例总结

通过上述步骤和实例,我们展示了如何使用Markowitz均值-方差模型进行投资组合优化的全过程,包括模型建立、代码实现、回测、风险评估和实际应用。以下是该实例的总结:

| 步骤 | 说明 | 示例代码 |

|---|---|---|

| 数据导入 | 从CSV文件中导入资产收益率数据 | data = readtable('assets_data.csv'); returns = data{:,:}; |

| 模型建立 | 建立Markowitz均值-方差模型,求解模型最优权重 | w = quadprog(cov_matrix, [], -exp_returns, -target_return, Aeq, beq, lb, ub, [], options); |

| 绘制有效前沿 | 生成不同目标收益率下的有效前沿 | plot(risks, target_returns, 'LineWidth', 2); |

| 比较不同策略 | 比较等权重策略、风险最小化策略 | scatter(risk_eq, return_eq, 50, 'r', 'filled'); scatter(risk_min_risk, return_min_risk, 50, 'g', 'filled'); |

| 回测 | 使用历史数据检验投资策略的有效性和稳定性 | portfolio_returns = backtest_returns * w; |

| 风险评估 | 使用夏普比率、最大回撤等指标评估投资组合的风险和收益 | sharpe_ratio = mean(excess_returns) / std(excess_returns); max_drawdown = max(drawdowns); |

| 投资决策支持 | 根据优化模型的建议,分配资金到不同资产并进行定期再平衡 | investment_allocation = total_investment * w; |

| 风险监控 | 持续监控投资组合的风险和波动,并根据市场变化进行调整 | fprintf('Month %d: Return = %.4f, Risk = %.4f\n', t, monthly_returns, monthly_risks); |

通过这些方法,我们能够构建一个优化的投资组合,在给定的目标收益率下最小化投资风险。以下是一些关键的策略和应用实例总结:

投资决策支持

- 计算并输出最优投资组合权重:

- 根据优化结果,分配资金到不同资产。

% 输出最优投资组合权重

disp('Optimal Portfolio Weights:');

disp(w);

% 根据权重分配投资金额(假设总金额为100万元)

total_investment = 1e6;

investment_allocation = total_investment * w;

fprintf('Investment Allocation:\n');

for i = 1:num_assets

fprintf('Asset %d: %.2f\n', i, investment_allocation(i));

end

资产再平衡

- 定期调整投资组合:

- 随着市场条件的变化,定期重新优化和调整资产权重,使投资组合始终符合最优策略。

% 设定再平衡周期(例如每季度)

rebalance_period = 3; % 每3个月进行一次再平衡

for t = rebalance_period:rebalance_period:length(prices)

current_prices_plot = prices(t-rebalance_period+1:t,:);

current_returns = diff(log(current_prices_plot)); % 计算最新收益率

current_exp_returns = mean(current_returns);

current_cov_matrix = cov(current_returns);

% 使用最新数据重新进行优化

w = quadprog(current_cov_matrix, [], -current_exp_returns, -target_return, Aeq, beq, lb, ub, [], options);

% 更新投资组合权重

disp(['Rebalanced Weights at Time ', num2str(t)]);

disp(w');

end

风险监控

- 持续监控投资组合的风险:

- 定期计算并输出投资组合的实际收益和风险,根据市场变化及预测及时调整策略。

for t = 1:length(prices)

% 计算逐月收益率

monthly_returns = mean(returns(t,:));

monthly_risks = std(returns(t,:));

% 输出月度收益和风险

fprintf('Month %d: Return = %.4f, Risk = %.4f\n', t, monthly_returns, monthly_risks);

% 如果风险超出预期范围,采取相应措施

% expected_risk_range 是事先定义的风险取值区间

if monthly_risks > expected_risk_range

disp('Risk exceeds expected range, consider rebalancing or adjusting strategy.');

end

end

总结

本文详细介绍了投资组合优化的全过程,包括问题分析、模型选择、Matlab代码实现、绘制有效前沿、策略比较、回测、风险评估以及实际应用。通过实例,我们展示了如何使用Markowitz均值-方差模型优化投资组合,并利用Matlab工具进行建模和分析。